光伏玻璃价格不断上涨

光伏玻璃的价格已经涨至历史高位,并且还在继续上涨。国庆节期间玻璃紧缺,价格再度调涨,根据咨询机构PV InfoLink的新价格跟踪,3.2mm光伏玻璃的均价为37元左右,而在今年7月份,其价格仅24元左右。大半年时间内,光伏玻璃的价格上涨了约60%,并且还有继续上涨的趋势。

与此同时,光伏玻璃价格上涨已经带动了整个光伏概念的热潮。

1、光伏玻璃供不应求导致涨价不停

光伏玻璃持续涨价,是因为目前市场上光伏玻璃供应紧缺。与普通玻璃相比,光伏玻璃对品质要求较高,且新增产能受限。

为何玻璃忽然成为光伏供应链中的“短板”?据记者了解,首先,光伏玻璃扩产的速度远不及下游组件扩产的速度。今年1月3日,*发布了《水泥玻璃行业产能置换实施办法操作问答》,将光伏玻璃列入产能置换范围,即只有在淘汰旧产能的情况下,才能上新产能。

平板玻璃行业的产能总量过剩是结构性过剩,主要是普通建筑玻璃产能过剩,但光伏组件采用的透光率高的超白玻璃也被该文件“一刀切”,笼统地纳入了限制范围。这导致光伏玻璃新建产能的速度较慢,无法在短时间内新增大量产能。

此外,西部证券电新分析师杨敬梅向*财经记者表示,玻璃产能的回收期相对来讲比较长,所以对于一些制造能力不够强的企业而言,如果玻璃的成品率等各方面不是太优秀的话,其实做起来不是太划算,因此并没有很多企业想去做光伏玻璃。

“玻璃的扩产速度和电池组件相比偏慢,主要是光伏玻璃的工艺相对来讲更加复杂,需要达到比较好的良品率和稳定性,对于企业的要求更高,导致企业扩产的实际进度经常比预期的偏慢。”杨敬梅对*财经记者表示。

此外,双面组件渗透加速是驱动光伏玻璃需求显著增长的重要因素,快速提升的双玻比重让原本就供应紧张的玻璃更加短缺。华西证券电新分析师杨瑞分析称,双面组件可带来不同程度的发电量增益,且电池片价格端已实现单双面同价,双面组件的应用利于降低度电成本、提升下游电站的投资回报率。

智汇光伏创始人王淑娟表示,今年以来,双面双玻组件应用比例提高,接近40%,目前用于光伏组件的超白玻璃产能无法满足需求,已经成为制约光伏组件产量的重要因素。

PV InfoLink指出,由于玻璃扩产速度远不及组件,加上适逢市场旺季,玻璃供应将一路紧张至年底,因此玻璃厂商在洽谈10月订单时报价明显上涨,3.2mm、2.0mm玻璃都将再次出现上涨。

2、何时会是高点?——或将在四季度

组件的产量直接影响到玻璃的需求,而四季度是传统的抢装潮,国内2020年纳入补贴的25.96GW竞价项目有望于第四季度加速开启项目建设,下游装机需求旺盛,带动上游玻璃的需求。

杨敬梅告诉*财经记者,光伏玻璃今年的新增产能不是太多。而基于国内的竞价抢装等因素,光伏玻璃的需求环比在逐步增加。在供需越来越紧的情况下,价格也一直在往上走。“从目前来看,这轮短缺的高点有可能是在今年的四季度。”杨敬梅对*财经记者说。

2011-2019年,我国光伏玻璃的有效产能呈现不断上升的态势。2019年我国光伏玻璃有效产能达到662.8万吨,同比增长9.2%。

注:2014年产能增速为25.5%。

这也意味着,光伏玻璃的价格涨势或许会在今年四季度达到顶点,而四季度的高峰过去之后,供不应求也仍然是未来两年的主要趋势。招银证券测算,2021年光伏装机需求有望上涨33%,而光伏玻璃的有效产能供应仅增加不超过20%,安信证券则测算2020年和2021年,光伏玻璃分别存在1175.6吨/日和692.4吨/日的供需缺口。光伏玻璃自2020年三季度开启涨价节奏,盈利中枢持续上移,3.2mm光伏玻璃毛利率目前已经超过50%。

由于产能有限,2021年光伏玻璃供应仍将维持偏紧状态,供应偏紧局面将很可能继续支持价格维持高位,同时不排除有进一步在2021年提价可能。

杨敬梅表示,今年下半年以及明年上半年,福莱特和信义光能可能会陆续释放一些新增产能,所以在今年四季度的高点之后,明年的供需状况相对而言会好一些,供需偏紧的情况会有所缓解。但是从明年全年来看,供需总体而言大概率还是偏紧,在下半年可能逐步趋向平稳,预计在2022年,光伏玻璃的供需会开始相对平衡。

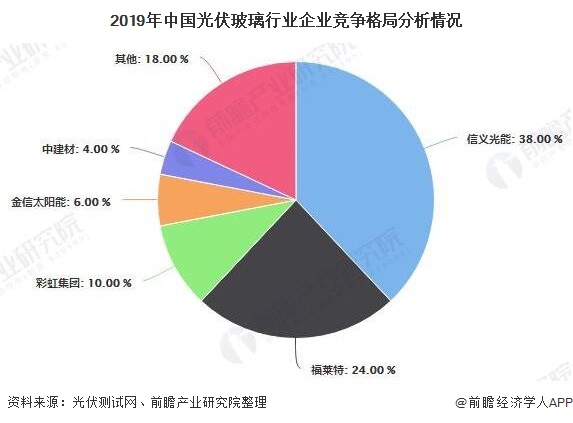

3、光伏玻璃行业竞争格局分析:双寡头模式,将获利好

目前,光伏玻璃行业已经形成少数规模化企业充分竞争的格局,同时,由于其具有较高的技术、资金和规模壁垒,光伏玻璃行业已形成规模化的竞争格局,因此,预计将在这轮光伏玻璃热潮中*。

安信证券分析师邓永康指出,光伏玻璃行业一直保持着以福莱特和信义光能为的双寡头竞争格局,2019年我国光伏玻璃市场份额占比,信义光能占比38%,福莱特占比24%,两家合计市场份额占比超过60%,未来有望进一步提升至70%以上。

他同时分析称,近年来由于行业技术发展以改良为主以及客户黏性导致的先发优势,由于技术上的先发优势和大窑炉良品率、切割损耗、燃料消耗等方面的优化及其带来的规模效应优势,光伏玻璃行业的成本曲线非常陡峭,成本端竞争优势非常显著,导致稳态毛利率水平较高。近年来*梯队的信义和福莱特产品毛利率在30%~35%,相比二线和三线的玻璃企业要高出10%和20%左右。

2019年福莱特80%左右的营收和毛利来自光伏玻璃业务,2019年底市占率达到22%。根据企业公告,福莱特现有的光伏玻璃产能约5400吨/日,未来三年将新增6800吨/日产能,逐步扩大优势。

信义光能上半年的光伏玻璃业务表现亮眼,收入同比增长19%,其中海外收入同比增长37%,主要由于马来西亚产能释放带动海外销售增长。上半年信义光能的太阳能玻璃业务毛利率为38.9%,同比增长11.6%,公司计划2020~2021年新增6条日熔量为1000吨的生产线。

热潮之下,除了双寡头,亚玛顿、南玻A等赛道竞争者也值得关注。

亚玛顿2020年上半年太阳能玻璃营收5.91亿元,同比增长94.40%,其凤阳窑炉投产后有稳定的原片玻璃供应,使得公司超薄光伏玻璃销量较去年同期大幅度增长。

南玻也加入了投资扩产的行列,目前公司现有光伏玻璃产能1300吨/日,拟募集新建4800吨/日光伏玻璃产能。

更多数据来源及分析请参考于前瞻产业研究院《中国光伏配件行业市场前瞻与投资战略规划分析报告》,同时前瞻产业研究院提供产业大数据、产业规划、产业申报、产业园区规划、产业招商引资等解决方案。

(文章来源:*财经 胡婳溦——光伏玻璃持续涨价 谁获利大?)

原标题:2020年中国光伏玻璃行业市场现状及竞争格局分析 涨价热潮下将获利好

我来评论

昵称 验证码 请输入正确验证码

所有评论仅代表网友意见,与本站立场无关。